- Йон Хеллевиг

- 04.12.2014

- 4593

Глобальное Исследование «Авара» Совокупного Налогового Бремени на Оплату Труда – 2014

Что мы хотели узнать? Какую часть из всех денежных средств, которые направлены на выплату заработной платы, работники в действительности получают на руки за вычетом налогов и всех отчислений на социальное страхование? Конкретный вопрос, который мы ставили перед собой: Каковыми должны быть совокупные расходы работодателя на оплату труда, чтобы работник получил на руки X евро (долларов США)?

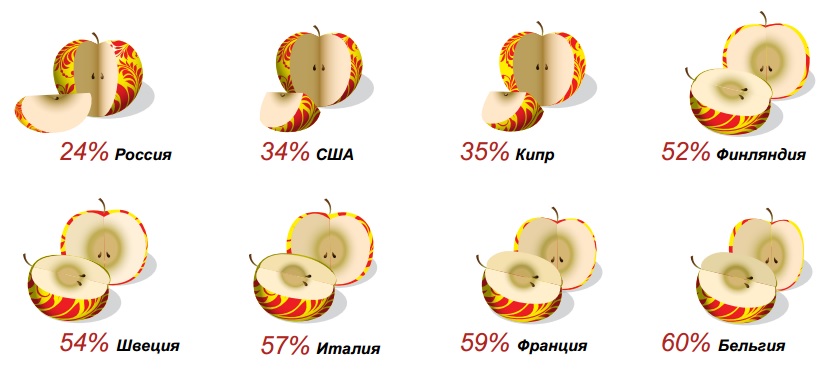

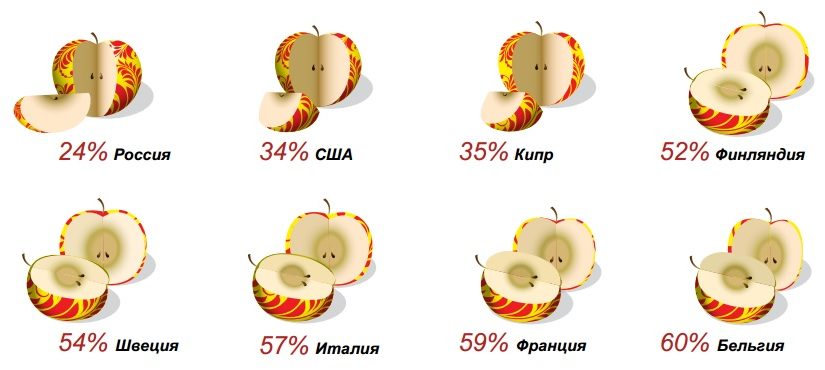

Мы определили процентную долю средств, которую работник фактически получает на руки за вычетом всех налогов и обязательных платежей вне зависимости от того, относятся ли эти расходы на счёт работодателя или удерживаются из заработной платы работника. Задачей данного исследования было определить в различных странах мира отношение между чистой заработной платой (заработной платы за вычетом налогов) и совокупными затратами, которые обязан нести работодатель с учётом заработной платы до уплаты налогов и всех налогов с фонда оплаты труда. Таким образом, данное исследование показывает, какую денежную сумму должен заплатить работодатель, чтобы работник получил определённый размер чистой заработной платы после всех обязательных удержаний. Это можно выразить при помощи мультипликатора совокупного налогового бремени на оплату труда, т.е. коэффициента, на который нужно умножить размер чистой заработной платы, чтобы получить совокупные затраты работодателя (см. график 1). Наоборот, то же самое можно выразить и как долю чистой заработной платы, т.е. процент от совокупного налогового бремени на оплату труда , который работник получает на руки после уплаты налогов (см. график 2). Это показывает фактическую налоговую нагрузку в связи с оплатой труда в различных странах мира. В некоторых случаях её называют налоговым клином.

Таблица 1: Мультипликатор совокупного налогового бремени

|

|||||||

| Заработная плата в размере 12 тыс. евро |

Заработная плата в размере 24 тыс. евро |

Заработная плата в размере 60 тыс. евро |

Заработная плата в размере 120 тыс. евро |

||||

| Страна | Мульти- пликатор совокупного налогового бремени на оплату труда |

Страна | Мульти- пликатор совокупного налогового бремени на оплату труда |

Страна | Мульти- пликатор совокупного налогового бремени на оплату труда |

Страна | Мульти- пликатор совокупного налогового бремени на оплату труда |

| Люксембург | 0,00 | Кипр | 1,24 | Маврикий | 1,29 | Россия | 1,29 |

| Австрия | 0,00 | Мозамбик | 1,26 | Чили | 1,31 | Маврикий | 1,29 |

| Мозамбик | 1,15 | Маврикий | 1,29 | Россия | 1,32 | Чили | 1,44 |

| Кипр | 1,19 | Люксембург | 1,33 | Мозамбик | 1,40 | Мальта | 1,48 |

| США | 1,24 | Мальта | 1,36 | Мальта | 1,42 | Мозамбик | 1,49 |

| Греция | 1,27 | Чили | 1,37 | Люксембург | 1,47 | Судан | 1,52 |

| Мальта | 1,28 | США | 1,38 | Судан | 1,52 | Китай | 1,54 |

| Маврикий | 1,29 | Россия | 1,39 | США | 1,52 | Словакия | 1,60 |

| Чили | 1,32 | Ирландия | 1,45 | Кипр | 1,54 | Швейцария | 1,60 |

| Индонезия | 1,34 | Судан | 1,52 | Мексика | 1,57 | Индонезия | 1,63 |

| Ирландия | 1,34 | Индонезия | 1,52 | Индонезия | 1,63 | Мексика | 1,64 |

| Финляндия | 1,37 | Мексика | 1,54 | Канада | 1,64 | США | 1,65 |

| Нидерланды | 1,41 | Велико- британия |

1,55 | Китай | 1,64 | Канада | 1,72 |

| Норвегия | 1,43 | Греция | 1,55 | Ирландия | 1,71 | Литва | 1,73 |

| Велико- британия |

1,43 | Финляндия | 1,56 | Литва | 1,73 | Италия | 1,73 |

| Мексика | 1,45 | Норвегия | 1,56 | Велико- британия |

1,75 | Кипр | 1,75 |

| Швейцария | 1,48 | Канада | 1,64 | Эстония | 1,77 | Люксембург | 1,76 |

| Россия | 1,50 | Нидерланды | 1,70 | Норвегия | 1,81 | Эстония | 1,78 |

| Судан | 1,52 | Литва | 1,73 | Словакия | 1,88 | Греция | 1,80 |

| Дания | 1,53 | Дания | 1,73 | Финляндия | 1,91 | Велико- британия |

1,85 |

| Германия | 1,56 | Австрия | 1,73 | Греция | 1,94 | Чехия | 1,89 |

| Бельгия | 1,59 | Эстония | 1,75 | Дания | 1,94 | Ирландия | 1,90 |

| Канада | 1,64 | Германия | 1,82 | Чехия | 1,95 | Испания | 1,91 |

| Эстония | 1,70 | Польша | 1,82 | Испания | 1,95 | Германия | 1,93 |

| Литва | 1,73 | Чехия | 1,84 | Венгрия | 1,96 | Венгрия | 1,96 |

| Чехия | 1,74 | Испания | 1,92 | Швейцария | 2,02 | Австрия | 2,06 |

| Польша | 1,76 | Бельгия | 1,93 | Польша | 2,06 | Норвегия | 2,10 |

| Португалия | 1,80 | Швейцария | 1,96 | Германия | 2,15 | Польша | 2,15 |

| Франция | 1,86 | Португалия | 1,96 | Австрия | 2,16 | Финляндия | 2,22 |

| Италия | 1,88 | Венгрия | 1,96 | Швеция | 2,20 | Дания | 2,28 |

| Испания | 1,89 | Китай | 1,99 | Нидерланды | 2,26 | Франция | 2,32 |

| Китай | 1,91 | Словакия | 2,00 | Португалия | 2,30 | Швеция | 2,52 |

| Швеция | 1,95 | Италия | 2,03 | Италия | 2,33 | Нидерланды | 2,52 |

| Венгрия | 1,96 | Франция | 2,04 | Франция | 2,44 | Португалия | 2,72 |

| Словакия | 2,00 | Швеция | 2,04 | Бельгия | 2,51 | Бельгия | 2,85 |

Таблица 2: Доля Чистой Заработной Платы |

|||||||

| Заработная плата в размере 12 тыс. евро |

Заработная плата в размере 24 тыс. евро |

Заработная плата в размере 60 тыс. евро |

Заработная плата в размере 120 тыс. евро |

||||

| Страна | Доля Чистой Заработной Платы | Страна | Доля Чистой Заработной Платы | Страна | Доля Чистой Заработной Платы | Страна | Доля Чистой Заработной Платы |

| Мозамбик | 87% | Кипр | 81% | Маврикий | 77% | Россия | 77% |

| Кипр | 84% | Мозамбик | 79% | Чили | 77% | Маврикий | 77% |

| США | 81% | Маврикий | 77% | Россия | 76% | Чили | 69% |

| Греция | 79% | Люксембург | 75% | Мозамбик | 71% | Мальта | 68% |

| Мальта | 78% | Мальта | 73% | Мальта | 70% | Мозамбик | 67% |

| Маврикий | 77% | Чили | 73% | Люксембург | 68% | Судан | 66% |

| Чили | 76% | США | 73% | Судан | 66% | Китай | 65% |

| Индонезия | 75% | Россия | 72% | США | 66% | Словакия | 63% |

| Ирландия | 75% | Ирландия | 69% | Кипр | 65% | Швейцария | 62% |

| Финляндия | 73% | Судан | 66% | Мексика | 64% | Индонезия | 61% |

| Нидерланды | 71% | Индонезия | 66% | Индонезия | 61% | Мексика | 61% |

| Норвегия | 70% | Мексика | 65% | Канада | 61% | США | 61% |

| Норвегия | 70% | Велико- британия |

65% | Китай | 61% | Канада | 58% |

| Велико- британия |

70% | Греция | 64% | Ирландия | 58% | Литва | 58% |

| Мексика | 69% | Финляндия | 64% | Литва | 58% | Италия | 58% |

| Швейцария | 67% | Норвегия | 64% | Велико- британия |

57% | Кипр | 57% |

| Россия | 67% | Канада | 61% | Эстония | 56% | Люксембург | 57% |

| Судан | 66% | Нидерланды | 59% | Норвегия | 55% | Эстония | 56% |

| Дания | 65% | Литва | 58% | Словакия | 53% | Греция | 56% |

| Германия | 64% | Дания | 58% | Финляндия | 52% | Велико- британия |

54% |

| Бельгия | 63% | Австрия | 58% | Греция | 52% | Чехия | 53% |

| Канада | 61% | Эстония | 57% | Дания | 51% | Ирландия | 53% |

| Эстония | 59% | Германия | 55% | Чехия | 51% | Испания | 52% |

| Литва | 58% | Польша | 55% | Испания | 51% | Германия | 52% |

| Чехия | 58% | Чехия | 54% | Венгрия | 51% | Венгрия | 51% |

| Польша | 57% | Испания | 52% | Швейцария | 49% | Австрия | 49% |

| Португалия | 56% | Бельгия | 52% | Польша | 49% | Норвегия | 48% |

| Франция | 54% | Швейцария | 51% | Германия | 47% | Польша | 46% |

| Италия | 53% | Португалия | 51% | Австрия | 46% | Финляндия | 45% |

| Испания | 53% | Венгрия | 51% | Швеция | 46% | Дания | 44% |

| Китай | 52% | Китай | 50% | Нидерланды | 44% | Франция | 43% |

| Швеция | 51% | Словакия | 50% | Португалия | 43% | Швеция | 40% |

| Венгрия | 51% | Италия | 49% | Италия | 43% | Нидерланды | 40% |

| Словакия | 50% | Франция | 49% | Франция | 41% | Португалия | 37% |

| Люксембург | 0% | Швеция | 49% | Бельгия | 40% | Бельгия | 35% |

Для определения реальной ставки налога на оплату труда следует учитывать не только налог на доходы физических лиц, но и все остальные отчисления по медицинскому, пенсионному и другим видам социального страхования, которые обязаны делать как сами работники, так и их работодатели (страховые взносы). В связи с этим необходимо отметить, что все виды отчислений на социальное страхование, как бы они ни назывались, считаются налогами, а компании обязаны их уплачивать в силу закона. По нашему мнению, это является наиболее точным способом выражения совокупной налоговой нагрузки на оплату труда при проведении глобального сравнения. В экономическом смысле не столь важно, относятся ли такие расходы на счёт работника или работодателя, однако важным является то, какую часть всех денежных средств, расходуемых на оплату его труда, в конечном итоге получает сам работник.

Многие аналитики не способны понять разделение налогов на оплату труда на различные компоненты, и поэтому при сравнении затрат на оплату труда они учитывают только страховые взносы работодателя. Однако в реальном мире важна та сумма, которую работник получает на руки. И поэтому уровень оплаты труда корректируется с учётом экономической необходимости, чтобы обеспечить определённый чистый доход работника для удовлетворения его расходных потребностей. С экономической точки зрения можно считать, что если страховые взносы с оплаты труда удерживаются с работника, а не с работодателя, то работник просто выступает налоговым агентом работодателя. И то же самое верно и в отношении налога на доходы физических лиц. Более того в обоих случаях во всём мире, как правило, фактические налоги удерживаются работодателем с доходов, выплачиваемых работникам. Следовательно, в конечном итоге, всё сводится только к установлению нормы бухгалтерского учёта, т.е. к тому, как называть различные компоненты налогов на оплату труда. Но как бы там ни было, они всё равно являются налогами на заработную плату.

Мы определяли налоговую нагрузку по четырём разным уровням валовой заработной платы: 1 тыс. евро в месяц (12 тыс. евро в год.), 2 тыс. евро в месяц (24 тыс. евро в год), 5 тыс. евро в месяц (60 тыс. евро в год) и 10 тыс. евро в месяц (120 тыс. евро в год). С учётом ряда освобождений от уплаты налогов, действующих в отношении низких уровней дохода, и предельных сумм налога, действующих в отношении высоких уровней дохода, мы считаем, что уровни дохода в размере 2 тыс. и 5 тыс. евро в месяц являются наиболее пригодными для сопоставления.

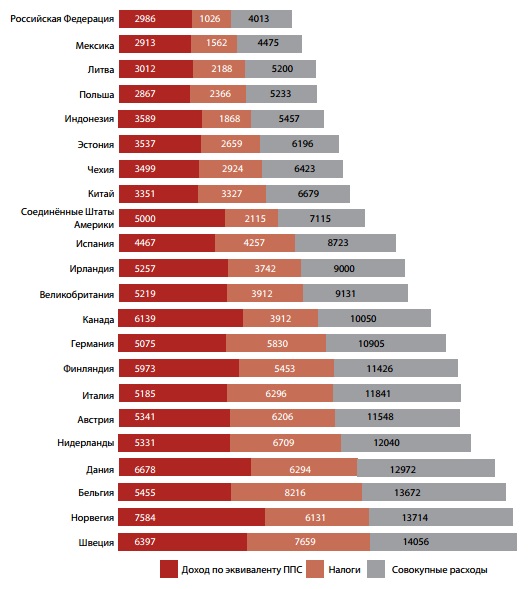

Размер чистой заработной платы может в дальнейшем корректироваться по паритету покупательной способности (ППС) с целью получить представление о реальном чистом заработке (по отношению к заработной плате) в разных странах мира. Мы сделали такой расчёт (см. график 3). Данное исследование показывает, среди прочего, в какой стране работник может получить наибольший реальный заработок.

График 3: Налоговая нагрузка, скорректированная по ППС

ОСНОВНЫЕ РЕЗУЛЬТАТЫ

Как показало наше исследование, из числа рассмотренных нами стран Кипр занял первое место среди стран с самыми низкими налогами на оплату труда при заработной плате в размере 24 тыс. евро (и второе место при заработной плате в размере 60 тыс. евро).

Из числа крупных стран самыми низкими налоги на оплату труда оказались в США и России: США – 7 место при заработной плате в размере 24 тыс. евро и 8 место при заработной плате в размере 60 тыс. евро. Россия заняла 8 место при заработной плате в размере 24 тыс. евро и 3 место при заработной плате в размере 60 тыс. евро.

Как было показано, в общем и целом, налоги на оплату труда являются самыми высокими в странах Евросоюза. При уровне дохода в размере 24 тыс. евро наихудшие показатели продемонстрировали Швеция, Франция и Италия, а при уровне дохода 60 тыс. евро – Франция, Италия и Бельгия.

При годовой заработной плате в размере 24 тыс. евро мультипликатор совокупного налогового бремени на оплату труда в России составляет 1,39. Это означает, что при таком уровне оплаты труда совокупные затраты работодателя на оплату труда составляют 1,39 от чистого дохода работника, или, если выразить этот показатель по-другому, работник получает на руки 72% от суммы, которую работодатель обязан уплатить в связи с его трудоустройством. При годовой заработной плате в размере 60 тыс. евро мультипликатор совокупного налогового бремени на оплату труда в России составляет 1,32, т.е. работник получает на руки 76% от этой суммы. По данным исследования, только США (а именно штат Иллинойс) из наиболее развитых стран занимает более выгодное положение по сравнению с Россией – при заработной плате в размере 24 тыс. евро мультипликатор составляет 1,38. В то же время в большинстве стран Евросоюза данные мультипликаторы варьируются в пределах от 1,5 до 2. При годовой заработной плате в размере 60 тыс. евро Россия занимает ещё более выгодное положение. Из-за увеличения налоговой нагрузки в зависимости от роста уровня заработной платы – так называемого прогрессивного налогообложения – при заработной плате в размере 60 тыс. евро мультипликатор в США повышается до 1,52, а в странах Евросоюза (за исключением небольших стран с особыми экономическими условиями) он варьируется от 1,75 в Великобритании до 2,51 в Бельгии. Это означает, что в России при заработной плате 5 000 евро до уплаты налогов работник получил бы на руки 4 350 евро, а при этом совокупные затраты для работодателя составили бы 5 720 евро, тогда как при той же заработной плате 5 000 евро работник в Бельгии получил бы на руки 2 670 евро, а при этом совокупные затраты работодателя составили бы 6 700 евро.

Заработная плата в размере 60 тыс. Евро

НАЛОГОВАЯ НАГРУЗКА, СКОРРЕКТИРОВАННАЯ ПО ППС

Размер чистой заработной платы может в дальнейшем корректироваться по паритету покупательной способности (ППС), т.е. реальной стоимости заработной платы в соответствующей стране. Мы сделали такой расчёт по некоторым из исследованных нами стран (см. график 3). Данный расчёт был выполнен исходя из совокупного налогового бремени на оплату труда с целью определения размера чистой номинальной заработной платы, который обеспечивает ППС, эквивалентный заработной плате в размере 5 тыс. евро. Затем мы суммировали все налоги, подлежащие оплате за работника, чтобы получить размер совокупных расходов на оплату труда. Коэффициент корректировки по ППС был получен путём сравнения номинального показателя и показателя, скорректированного по ППС, в соответствии с таблицей ВВП, составленной Всемирным банком за 2012 год1.

Согласно этим расчётам, скорректированным по ППС, Россия получила лучший результат. В России чистый заработок в размере 5 тыс. евро, скорректированный по ППС, обойдётся работодателю всего лишь в 4 013 евро, а в Швеции заработная плата в размере 5 тыс. евро, скорректированная по ППС, обойдётся работодателю в 14 056 евро, а, например, в Финляндии – 11 426 евро.

СРАВНЕНИЕ ПОЛУЧЕННЫХ РЕЗУЛЬТАТОВ С ДАННЫМИ ИССЛЕДОВАНИЯ «ПЛАТИМ НАЛОГИ», ПРОВЕДЁННОГО ВСЕМИРНЫМ БАНКОМ

Неспособность понять изложенные выше принципы начисления и удержания совокупного налогового бремени на оплату труда, например, становится очевидной при ознакомлении с отчётом «Платим налоги – 2014» (Paying Taxes 2014) Всемирного банка, МФК и фирмы PWC2, содержащим глобальное сравнение налоговых систем. По причинам, которые остаются необъяснимыми, это исследование, в котором приводятся данные за 2012 года и которое было опубликовано в ноябре 2013 года, называется «Платим налоги – 2014».

Данное исследование является частью более крупного проекта Всемирного банка, известного как «Индекс лёгкости ведения бизнеса». В этом более крупном исследовании оцениваются нормативно-правовые акты, касающиеся 11 областей ведения бизнеса, среди которых и нормативно-правовые акты, регулирующие налогообложение, о которых и говорится в отчёте «Платим налоги». В исследовании налоговых систем делается попытка определить как нагрузку, связанную с нормативно-правовым соответствием требованиям действующего налогового законодательства (количество налоговых документов и время их подготовки), так и размер всех подлежащих уплате налогов (совокупная налоговая ставка). К сожалению, методология данного исследования совокупной налоговой ставки, в частности, в том, что касается совокупных налогов на оплату труда, совершенно неадекватна, поскольку учитывает только налоги, непосредственно уплачиваемые работодателем (отчисления работодателя на социальное страхование), и полностью игнорирует налоги на заработную плату, которые взимаются с работника (налог на доходы физических лиц и социальные взносы работника). В результате исследование даёт сильно искажённое представление о совокупной налоговой нагрузке. Предмету нашего изучения, России, в которой в действительности, как мы показали, действуют самые низкие налоги на заработную плату в мире, был присвоен унизительный рейтинг по показателю совокупной налоговой ставки. По методологии Всемирного банка, Россия занимает 178 место из 189 стран по этому показателю. По этому бессмысленному показателю совокупная налоговая ставка в России составляет 50,7% от прибыли, в связи с чем России было присвоено 56 место в этом рейтинге.

Чтобы продемонстрировать всю несостоятельность попытки Всемирного банка определить рейтинг налоговой нагрузки исключительно на основании страховых взносов, уплачиваемых непосредственно работодателем, можно ознакомиться с таблицами результатов глобального сравнения, в которых показаны ставки налога на доходы физических лиц и страховые взносы работника в процентном отношении к совокупным налогам на оплату труда.

На графике 4 показана ставка налога на доходы физических лиц в различных странах мира по данным исследования «Авара». Как видно, Россия занимает 9 место по уровню ставки при заработной плате 24 тыс. евро и 3 место при заработной плате в размере 60 тыс. евро.

Таблица 4: Ставки налога на доходы физических лиц при заработной плате 24 тыс. и 60 тыс. евро |

|||

| Заработная плата в размере 24 тыс. евро | Заработная плата в размере 60 тыс. евро | ||

| Страна | Налог на доходы физических лиц | Страна | Налог на доходы физических лиц |

| Люксембург | 1% | Люксембург | 9,14% |

| Кипр | 3,75% | Чили | 12% |

| Чили | 3,9% | Россия | 13% |

| Китай | 8,23% | Литва | 15% |

| Франция | 8,35% | Судан | 15% |

| США | 9,30% | Маврикий | 15% |

| Германия | 11,27% | Венгрия | 16% |

| Австрия | 11,45% | США | 16,7% |

| Россия | 13% | Швейцария | 20% |

| Мозамбик | 14,7% | Эстония | 20,4% |

| Мальта | 14,96% | Китай | 20,73% |

| Литва | 15% | Словакия | 21% |

| Судан | 15% | Чехия | 21,3% |

| Маврикий | 15% | Франция | 21,35% |

| Финляндия | 15,5% | Кипр | 21,6% |

| Чехия | 16% | Мозамбик | 22,8% |

| Венгрия | 16% | Германия | 23,76% |

| Бельгия | 17,6% | Мексика | 24,33% |

| Норвегия | 18% | Канада | 24,9% |

| Швейцария | 18% | Мальта | 25,18% |

| Мексика | 18,72% | Великобритания | 26% |

| Греция | 19% | Австрия | 26,08% |

| Словакия | 19% | Польша | 27,04% |

| Польша | 19,35% | Норвегия | 28% |

| Эстония | 19,49% | Ирландия | 29,52% |

| Ирландия | 20% | Финляндия | 30% |

| Великобритания | 20% | Индонезия | 30% |

| Канада | 20,05% | Бельгия | 33,46% |

| Нидерланды | 22,30% | Греция | 33,5% |

| Индонезия | 25% | Италия | 33,9% |

| Португалия | 25,83% | Испания | 34% |

| Испания | 26% | Швеция | 34,3% |

| Швеция | 28,54% | Португалия | 35,2% |

| Италия | 28,86% | Нидерланды | 36,5% |

| Дания | 35,50% | Дания | 42,6% |

Исследование Всемирного банка содержит ряд других ошибок, касающихся не только неверных теоретических подходов, но фактически и самой методологии и допущений, на которых основывается данное исследование. Дело в том, что в действительности Всемирный банк и фирма PWC не изучали реальные данные, а провели своё исследование на основе вымышленного налогообложения гипотетической компании, осуществляющей свою деятельность в условиях вымышленного мира. Они установили определённые параметры для этой вымышленной компании, а затем обратились к представителям различных стран с просьбой высказать своё мнение о том, какой была бы налоговая нагрузка у этой компании, если бы она осуществляла свою деятельность в той или иной стране при таких-то и таких-то условиях. Вид деятельности этой гипотетической компании был определён как производство керамических цветочных горшков, реализуемых в розничной торговле. В то же время было определено, что компания осуществляет свою деятельность в условиях экономики крупного коммерческого центра, т.е. Москвы, если бы речь шла о России, Лондона, если бы речь шла о Великобритании, и Стокгольма, если бы речь шла о Швеции. Таким образом, в основу этого исследования сразу закладываются абсолютно ложные допущения. Неразумно даже предполагать, что такой вид деятельности будет осуществляться в крупных европейских мегаполисах. При этом делается и ещё одно допущение о том, что в каждой стране в этой условной компании будет задействован одинаковый управляющий и производственный персонал, а именно 4 менеджера, 8 помощников и 48 рабочих. В связи с этим возникает вопрос, как определить размер оплаты труда работников. В данном исследовании этот вопрос решается следующим образом: менеджерам устанавливается годовая заработная плата в размере «2,25 × подушевой доход», помощникам – «1,25 × подушевой доход», рабочим – «1 × подушевой доход». Под «подушевым доходом» Всемирный банк, очевидно, понимает подушевой ВВП. Странно, однако, делать такие допущения при установлении размера оплаты труда. Если ВВП и имеет какое-то отношение к оплате труда, то весьма отдалённое. Ещё более странным кажется то, что в этом исследовании приводится ссылка на данные за 2012 год (и при этом оно называется исследованием за 2014 год!) и используются данные ВВП за 2005 год для определения вымышленной оплаты труда за 2012 год. По данным того же Всемирного банка, в 2012 году подушевой ВВП в России составил 14 037 долл. США, а в исследовании почему-то используется 5 337 долл. США, т.е. показатель за 2005 год, что делает невозможным проведение любого реального сравнения.

Проблема с этими абсолютно нереальными допущениями состоит в том, что в различных странах мира налоговые ставки и совокупная налоговая нагрузка зависят от уровня дохода. В данном исследовании сначала заработная плата устанавливается на нереально низком уровне, а затем неверно рассчитывается и сама налоговая нагрузка. Как уже было отмечено выше, исследование Всемирного банка базируется на неверных теоретических подходах, поскольку, хотя в исследовании и определяется «совокупная ставка налогов на оплату труда», в содержащихся в нём расчётах учитываются только страховые взносы работодателя, но не учитываются страховые взносы работника и уплачиваемый им налог на доходы физических лиц, что как раз и составляет большую часть налогов на оплату труда. В исследовании делается вывод о том, что поскольку в России действует низкая ставка налога на доходы физических лиц, а работники не уплачивают страховые взносы, то только поэтому Россия уже находится в невыгодных условиях. Однако затем мы обнаруживаем, что в исследовании содержится ещё одна ошибка, связанная с целым рядом неверных допущений об уровне оплаты труда. Поскольку в России применяется регрессивная шкала для исчисления страховых взносов работодателя, то налоги с фонда оплаты труда кажутся выше, чем это есть на самом деле. Используя реальные допущения в отношении оплаты труда (по данным агентства по подбору персонала Awara Direct Search), можно заключить, что совокупные расходы на оплату труда для данных позиций составляют 665 тыс. долл. США, т.е. более чем вдвое больше, чем это указано в исследовании Всемирного банка (304 тыс. долл. США). В свою очередь, если использовать более реальный уровень оплаты труда, то мы получим совокупную сумму налогов на оплату труда на уровне 18,6% (если учитывать, как это неверно делается в исследовании Всемирного банка, только страховые взносы работодателя), тогда как если использовать неверные допущения, мы получим 32,5%, т.е. опять почти вдвое больше того, что можно было бы получить по результатам более достоверных расчётов.

Мы не пытались анализировать то, каким образом были получены данные по другим налогам в этом исследовании Всемирного банка, поскольку, учитывая очевидные ошибки при оценке налогов на оплату труда, можно предположить, что и оценка других налогов не является вполне достоверной. Поэтому, как нам кажется, вместо проведения такого псевдонаучного исследования Всемирному банку следовало бы оценивать налоговую нагрузку не применительно к такой гипотетической компании, характеризующейся таким количеством недостатков в основополагающих допущениях, а рассчитать налоговую нагрузку так, как это сделали мы при проведении «Глобальное исследование «Авара» совокупного налогового бремени на оплату труда», т.е. путём прямого анализа действующего налогового законодательства применительно к конкретному уровню оплаты труда.

ПРИМЕЧАНИЕ К МЕТОДИКЕ ПРОВЕДЕНИЯ ИССЛЕДОВАНИЯ

Данные для исследования были по большей части предоставлены по запросам, направленным экспертам в соответствующих странах мира. В основном полученные данные относятся к 2012 году, но в отдельных случаях могут также относиться к 2013 году. Была проведена проверка данных, предоставленных экспертами, путём их сопоставления с данными из других источников. Главным образом мы использовали следующие источники:

- Мировой путеводитель «Эрнст энд Янг» по налогам на доходы физических лиц – 2012;

- Мировой путеводитель «Эрнст энд Янг» по налогам на доходы физических лиц – 2013-2014;

- Исследование «КПМГ» по налогам на доходы физических лиц и ставкам отчислений на социальное обеспечение – 2012;

- Исследование «КПМГ» по налогам на доходы физических лиц и ставкам отчислений на социальное обеспечение – 2013.

Во многих странах мира налоговые ставки и принципы варьируются между территориальными образованиями (например, регионами, районами, городами и муниципалитетами). В связи с этим для проведения исследования использовались данные, характеризующие налоговую нагрузку на оплату труда в столице каждой из стран, за исключением следующих случаев:

- в случае Канады использовались данные по Британской Колумбии;

- в случае США – по штату Иллинойс;

- в случае Швейцарии – по Цюриху;

- а в случае Италии – по региону Ломбардия.

Мы рассматривали:

- налоги по всем видам оплаты труда и аналогичным видам вознаграждения;

- обязательные страховые взносы работодателя (обязательные плановые расходы) по пенсионному страхованию, страхованию на случай безработицы, медицинскому страхованию и страхованию от несчастных случаев на производстве или иные аналогичные виды страхования и налоговые платежи;

- обязательные страховые взносы, взимаемые с работника;

- налог на доходы физических лиц и иные налоги, взимаемые с оплаты труда на всех государственных уровнях (федеральном, региональном, муниципальном и т.п., применимые в условиях той или иной страны).

В своём исследовании мы не учитывали индивидуальные налоговые вычеты, которые физическое лицо может производить из своего налогооблагаемого дохода, равно как и не учитывали налоговые льготы, которые в отдельных странах предоставляются семейным парам и семьям с детьми, и другие аналогичных различия в системах налогообложения.

Подчёркиваем, что предметом нашего исследования являлись обязательные расходы на оплату труда, и поэтому в нём не учитываются льготы, добровольно устанавливаемые тем или иным работодателем при оплате труда работников (т.е. необязательные (добровольные) затраты на оплату труда, которые не основаны непосредственно на законодательных требованиях). Вполне возможно, что не всегда допустимо проводить чёткую линию между обязательными и добровольными расходами, поскольку в отдельных странах добровольные расходы могут считаться расходами, выходящими за рамки дискреционных полномочий работодателя. К таким расходам могут относиться, например, тринадцатая зарплата, выплачиваемая в некоторых странах, или оплата медицинского страхования. Например, в США работодатели оплачивают существенную часть необязательных расходов на частное медицинское страхование, которые не учитываются в нашем исследовании.

В нём также не учитываются расходы на оплату отпусков и больничных.

Мы признаём возможность отдельных погрешностей в отношении точных данных по той или иной стране, однако полагаем, что это не может оказать существенного влияния на результаты исследования в целом.

В своё исследование мы включали страны исходя из готовности экспертов предоставить нам данные, касающиеся соответствующих стран.

Мы благодарим перечисленные ниже фирмы за помощь при проведении нашего исследования. И при этом обращаем внимание на то, что ни одна из указанных фирм не несёт ответственности за достоверность предоставленных данных, поскольку метод перекрёстной ссылки на данные, возможно, обусловил необходимость незначительной их коррекции.

|

ЕВРОПА |

|||

| Бельгия | Dumon, Sablon & Vanheeswijck | Брюссель | http://www.dsvlaw.be |

| Португалия | Carvalho, Matias & Associados | Лиссабон | http://www.cmasa.pt/ |

| Италия | CBA Studio Legale e Tributario | Милано | www.cbalex.com |

| Венгрия | Bihary, Balassa & Partner | Будапешт | http://www.biharybalassa.hu/ |

| Мальта | EMD | Валлетта | www.emd.com.mt |

| Ирландия | Kane Tuohy | Дублин | www.kanetuohy.ie |

| Швеция | Hökerberg & Söderqvist Advokatbyrå KB | Стокгольм | http://www.hsa.se/ |

| Франция | юридическая фирма Campbell, Philippart, Laigo & Associes, SELARL | Париж | www.parislaw.tm.fr |

| Норвегия | Advokatfirmaet Sverdrup DA | Осло | http://www.sverdruplaw.no/ |

| Дания | Lund Elmer Sandager | Копенгаген | www.lundelmersandager.dk |

| Испания | Adarve Abogados SLP | Мадрид | http://www.adarve.com/ |

| Кипр | KPMG Limited | Никосия | http://www.kpmgcy.tv/ |

| Польша | Kalwas & Partners | Варшава | http://www.kalwas.pl |

| Нидерланды | Dirkzwager Advocaten & Notarissen | Арнем | http://www.dirkzwager.nl/ |

| Греция | A&K Metaxopoulos and Partners | Афины | http://www.metaxopouloslaw.gr/ |

| Финляндия | Lexia | Хельсинки | http://lexia.fi/ |

| Швейцария | Swissotel Krasnye Holmy | Москва | www.swissotel.com/moscow |

| Люксембург | Tabery & Wauthier | Люксембург | http://www.tabery.eu/ |

| Словакия | Eastfield | Москва | www.eastfield.sk |

| Литва | Lextal | Вильнюс | www.lextal.lt |

| Чехия | Vyskocil, Kroslak a spol. | Прага | www.akvk.cz |

| Германия | Alpers & Stenger | Гамбург | http://www.stengerllp.de/ |

| Эстония | Lextal | Вильнюс | www.lextal.ee |

| Австрия | WKO Österreichisches AußenwirtschaftsCenter Moskau (Advantage Austria) | Москва | wko.at/aussenwirtschaft/ru |

|

СЕВЕРНАЯ АМЕРИКА |

|||

| США | Инициатива Сколтех и МТИ | Кембридж (Массачусетс) | web.mit.edu/ |

| США | Американский институт бизнеса и экономики | Москва | http://www.aibec.org/ |

|

ЮЖНАЯ АМЕРИКА |

|||

| Мексика | Pro Mexico Trade and Investment | Франкфурт-на-Майне/Москва | www.promexico.gob.mx |

|

АФРИКА |

|||

| Судан | юридическая фирма Omer Ali | Хартум | www.omeralilawfirm.com |

| Мозамбик | Fernanda Lopes Advogados | Мапуту | www.fla.co.mz |

| Маврикий | BLC Chambers | Порт-Луи | www.blc.mu |

|

АЗИЯ |

|||

| Китай | юридическая фирма HIL International Lawyers & Advisers | Пекин, Шанхай | http://www.hil-law.com/ |

| Макао | Legal Macau Lawyers | Макао | http://www.legalmacau.com/ |

| Индонезия | Посольство Республики Индонезия (Москва) | Москва | http://web.archive.org/web/20080616130458/ |

Awara

Услуги аутсорсинга бухгалтерского учета

- http://en.wikipedia.org/wiki/List_of_countries_by_GDP_(nominal)_per_capita

http://en.wikipedia.org/wiki/List_of_countries_by_GDP_(PPP)_per_capita - http://www.doingbusiness.org/reports/thematic-reports/paying-taxes/