- Jon Hellevig

- October 21, 2014

- 6766

Studie der Awara uber das reale Wachstum des Nettoverschuldungs-BIP

Die bahnbrechende Studie der Awara zeigt, dass das reale Wachstum des BPI westlicher Länder unter Einbezug der Verschuldung seit Jahren negativ ist. Es war nur durch massive Verschuldung möglich, das wahre Bild zu verschleiern und den Beginn des jeweiligen unvermeidlichen wirtschaftlichen Einsturzes zu verzögern. Die Studie zeigt, dass das reale BIP dieser Länder starke Verluste durch Netting der Verschuldungszahlen verbirgt und enthüllt das reale Nettoverschuldungs-BIP.

Die Moral der Studie lautet also, dass BIP-Wachstumszahlen alleine nur wenig über der Wirtschaft zugrunde liegende Dynamiken aussagen, wenn man nicht gleichzeitig analysiert, welcher Wachstumsanteil einer schlichten Anfeuerung der Wirtschaft durch neue Darlehen zu verdanken ist.

Die Idee hinter dieser Studie war das reale BIP-Wachstum nach Abrechnung des Effekts der Anfeuerung der nationalen Wirtschaft, welcher durch erneute öffentliche Verschuldung (allgemeine Staatsverschuldung) entstanden ist, aufzuzeigen. Momentan gilt es schon als allgemein anerkannte Praxis das BIP an die Effekte der Inflation anzupassen, das Ergebnis wird oft als „reales BIP-Wachstum“ bezeichnet. In diesem Sinne ist es natürlich auch angebracht die hier dargestellte Methode, den Effekt von neuen Darlehen auf das BIP-Wachstum mit ein zu beziehen, zu berücksichtigen, welches somit das „reale Wachstum des Nettoverschuldungs-BIP“ ergibt. Wir betrachten dies als bahnbrechende Studie, da uns keine Wissenschaftler bekannt sind, die ähnliches versucht haben. Uns ist auch nicht bekannt, dass dieses Problem unter Gelehrten und Analytikern diskutiert wurde. Natürliche wurde das Schuldenproblem umfangreich diskutiert, aber wir beziehen uns hier auf die Idee des BIP-Netting durch Abzug des Darlehen-Effektes.

Westliche Länder haben ihre Kapazität für Wirtschaftswachstum verloren. Sie haben nur noch Kapazitäten um Schulden anzuhäufen. Zumindest entsteht der Anschein eines trägen Wachstums oder einem Schweben um die Nullwachstumsmarke durch die massive Ansammlung von Schulden.

Falls diese massiven Schulden für Investitionen genutzt würden, wäre an ihnen nichts falsch. Leider wird das nicht getan. Die Schulden finanzieren die Verluste der nationalen Wirtschaften und werden im Wesentlichen für Konsum verschwendet den sich in Wahrheit keiner leisten kann. Westliche Länder verhalten sich wie Erben aristokratischem Reichtums aus dem 19. Jahrhundert, verschulden sich von Jahr zu Jahr um einen früheren Lebensstil zu erhalten, während das Vermögen schonungslos schwindet. Früher oder später wäre der verschwenderische Erbe gezwungen sich der Realität zu stellen und verbleibende Ländereien zu verkaufen um Gläubiger abzuwenden, den Wohnsitz zurückzustufen und die Ausgaben einzuschränken. Zwangsläufig werden auch die Europäischen Länder und die USA ihren exzessiven Konsum einschränken müssen, aber vorerst wird die Endabrechnung durch neues Fremdkapital hinaus geschoben, was eher die Art eines Alkoholikers ist, der morgens zum nächsten Getränk greift um das Ausnüchtern hinaus zu zögern. Im Falle der EU und den USA reden wir von einem Schuldengelage, welches schon ein Jahrzehnt andauert.

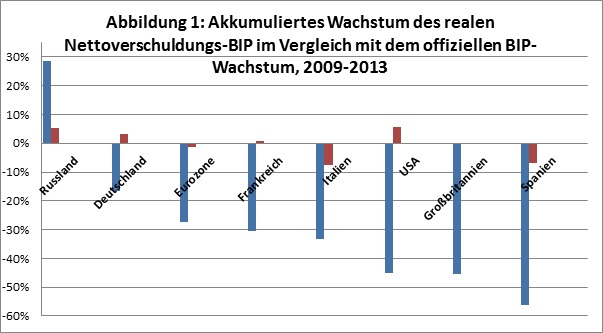

Während die Situation im Allgemeinen schon im letzten Jahrzehnt oder so schlecht war, hat sie sich dramatisch, oder sollen wir katastrophal sagen, nach dem Beginn der globalen Finanzkrise in 2008 verschlechtert. Die schockierenden Zahlen, welche das virtuelle Verkrüppeln der westlichen Wirtschaften von 2009 bis 2013 zeigen, sind in Abbildung 1 dargestellt. Sie zeigt das reale Nettoverschuldungs-BIP-Wachstum, nachdem das Wachstum der öffentlichen Schulden vom BIP abgezogen wurde. Netto der Schulden sehen wir das Ausmaß der Zerstörung der spanischen Wirtschaft, welche sich auf die erschütternde Zahl -56,3% beläuft. Währenddessen zeigt die konventionelle, offizielle Methode, welche das Wachstum der Schulden mit im BIP-Wachstum einberechnet nur -6,7%. Die entsprechenden Zahlen für die Eurozone sind insgesamt -27,2% für den Schuldenbereinigten-BIP und -0,2% nach der offiziellen Methode. Sogar Deutschlands wahre, wirtschaftliche Gesundheit ist mit einem Wachstum des Nettoverschuldungs-BIP von -16,6% gegenüber eines offiziellen BIP-Wachstums von -0,7% überraschend düster. Die Zahlen dieser hochverschuldeten Länder sind mit denen vom finanziell umsichtigen Russland verglichen worden. Das Ergebnis zeigt, dass Russland im gleichen Zeitraum in der Lage war einen Nettoverschuldungs-BIP von 28,5% zu erzielen wohingegen die offizielle Zahl bei 5,7% liegt.

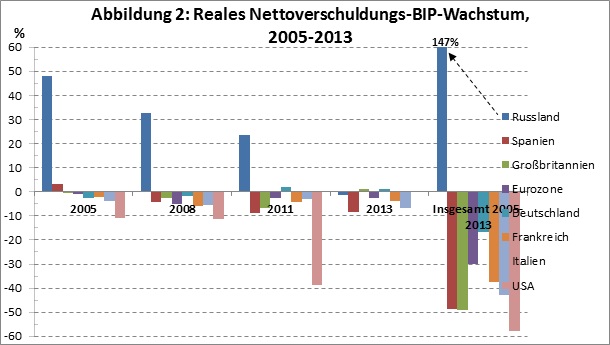

Abbildung 2 zeigt die Entwicklung des realen BIP-Wachstums pro Land zwischen 2005 und 2013. Die Abbildung zeigt, dass Russland in dieser Zeit in der Lage war reales BIP-Wachstum ohne Anfeuerung durch Schulden zu verzeichnen, wohingegen die westlichen Länder riesige Defizite aufzeigen. Das akkumulierte Wachstum von Russlands Wirtschaft lag zwischen 2005 und 2013 bei 147%, wohingegen die westlichen Länder Verluste von 16,5% (Deutschland) bis zu 58% (USA) angesammelt haben. Im Falle Russlands ist die Zahl des realen Nettoverschuldungs-BIP angepasst worden, um einen Berechnungsfehler, welcher durch einen von der russischen Agentur für Statistik (Rosstat) benutzten, fehlerhaften BIP-Deflator verursacht wurde, auszugleichen. Wir diskutierten die anhaltenden Probleme von Russlands BIP-Wachstum, welches durch die Benutzung des falschen BIP-Deflators unterschätzt wurde, in der Studie Awara Research on the Effects of Putin’s Tax Reforms 2000-2012 on State Tax Revenue and GDP.

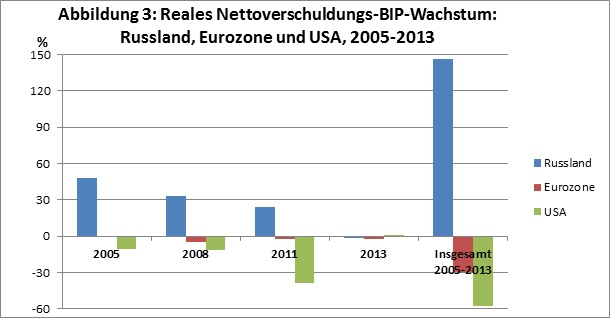

Der Unterschied zwischen der realen, schuldenfreien BIP-Entwicklung in Russland, USA und der Eurozone ist am besten in Abbildung 3 dargestellt.

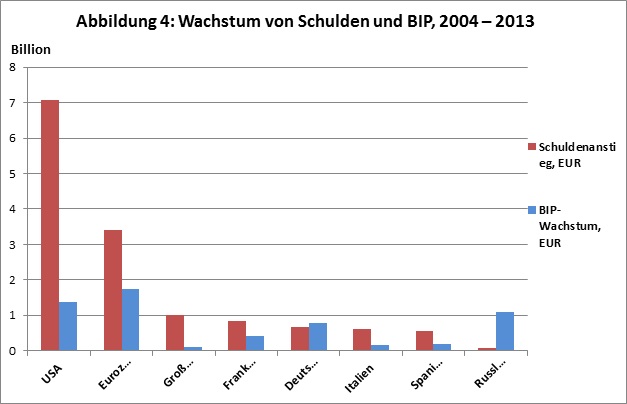

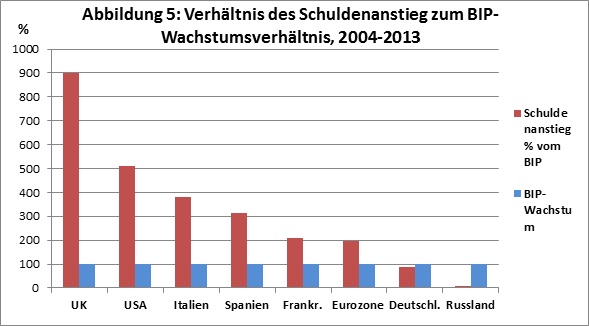

Abbildung 4 zeigt, wie sehr die Schuldenansammlung das offizielle BIP-Wachstum in den westlichen Ländern übertrifft. Die USA hat mit einer Erhöhung der Schuldenlast von USD 9,8 Billionen (in der Abbildung EUR 7 Billion) zwischen 2004 und 2013 die Nase vorn. In diesen Jahren übertrifft das Wachstum der US Staatsverschuldung das BIP-Wachstum ums neunfache (900%), dargestellt in Abbildung 5, wenn man den Anteil des Schuldenwachstum mit dem BIP-Wachstum vergleicht.

Der Vergleich des Schuldenwachstum mit dem BIP-Wachstum zeigt, dass Großbritannien, als das Land, welches am meisten neue Schulden im Verhältnis zum BIP-Wachstum aufgenommen hat, ein neues Schulden-BIP-Wachstumsverhältnis von 9 zu 1 hat; mit anderen Worten, Großbritannien hat im Vergleich zum BIP-Wachstum 900% neue Schulden. Aber das Bild ist für alle befragten westlichen Länder düster, weniger für Deutschland, während Russlands Schuldenanstieg nur einen Bruchteil des BIP-Wachstums beträgt.

Die Analyse zeigt, dass durch diese Maßnahmen das russische Wirtschaftswachstum im Gegensatz zu den westlichen Ländern verhältnismäßig gesund und nicht durch Schulden angetrieben verlief. In der Tat hat Russland ein durchweg positives Verhältnis durch diese Maßnahmen, in denen das BIP-Wachstum das Wachstum der Verschuldung um erstaunliche 14 Mal (1400%) überschritten hat. Diese Zahl ist erstaunlich, wenn sie mit den westlichen Ländern, welche mit neuen Schulden überschwemmt wurden, verglichen wird.

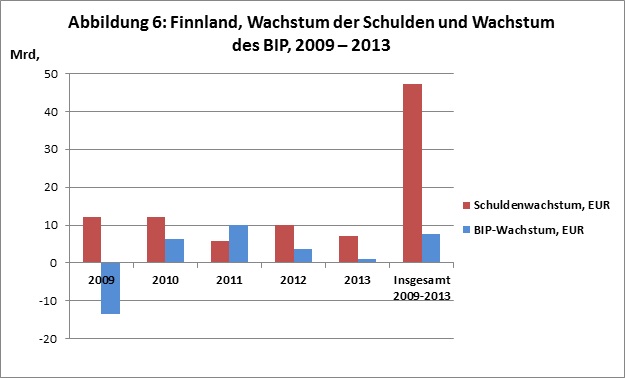

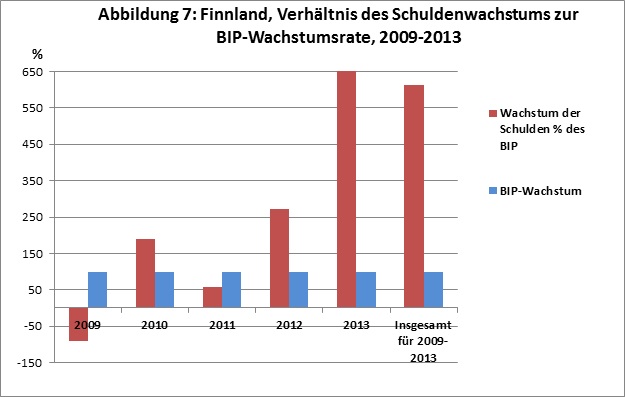

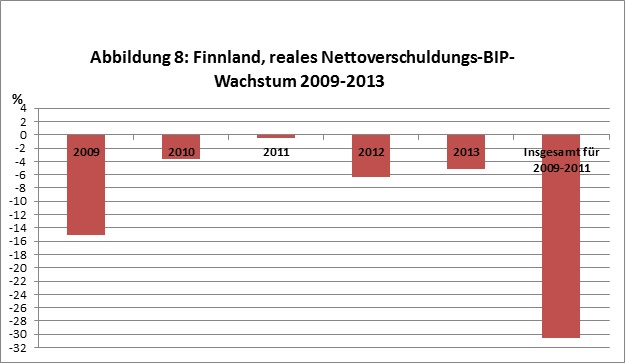

Die Situation sieht auch für kleinere EU-Länder, wie z.B. Finnland, schlecht aus. Auch wenn Finnland den Ruf genießt, finanziell gesünder als die meisten EU-Länder zu sein, geht es ihm eigentlich ziemlich schlecht. Finnlands guter Ruf entstand in den Jahren vor 2008, aber nach der Finanzkrise, die in diesem Jahr begann, sind die finnischen Staatsausgaben völlig aus dem Ruder gelaufen. In den fünf Jahren seit Beginn der Krise hat Finnland jedes Jahr 10 Milliarden Euro Schulden oder insgesamt rund 50 Milliarden in ebenso vielen Jahren (Abbildung 6) aufgenommen. Das Verhältnis des Schuldenwachstums gegenüber dem BIP war 600% in der gleichen Periode (Abbildung 7). Dies hat einen trostlosen, akkumulierten Nettoverschuldungs-BIP von -30,5% zwischen 2009 und 2013 ergeben (Abbildung 8).

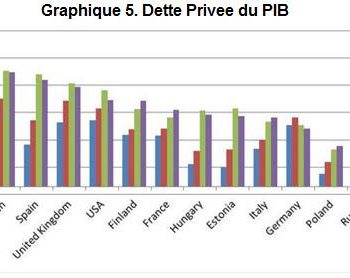

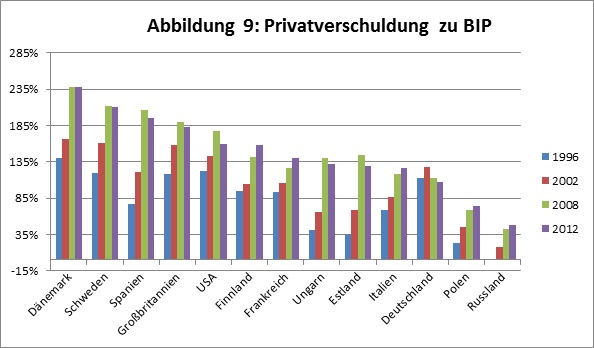

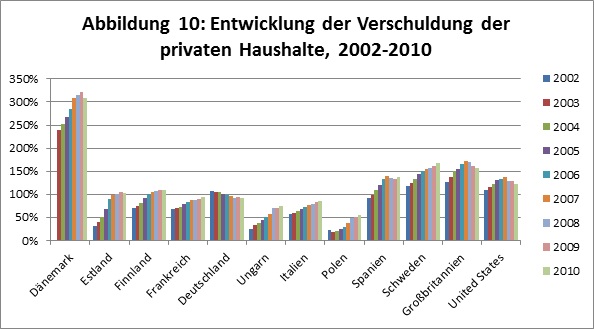

Die oben genannten Zahlen berücksichtigen die öffentliche Verschuldung (generelle Staatsverschuldung), aber die Situation ist noch schlimmer, wenn wir die Auswirkungen der privaten Verschuldung auf das BIP in Betracht ziehen. In den meisten westlichen Ländern hat sich die Privatverschuldung seit 1996 durch neue Schulden der Unternehmen und Haushalte mindestens verdoppelt (Abbildung 9). Die Wachstumsdynamiken der Verschuldung privater Haushalte folgten dem gleichen Weg, aber haben sich in den meisten Ländern in den letzten Jahren eingependelt, weil die Schulden scheinbar die Grenze des möglicherweise vertretbaren erreicht haben (Abbildung 10).

Wenn wir diese Zahlen überdenken wird deutlich, dass die westlichen Wirtschaften in den letzten 10 Jahren in der Realität nicht gewachsen sind, sondern dass diese Länder ihre Schuldenlast massiv aufgeblasen haben. Die erreichte Verschuldung wird nicht lange fortgesetzt werden können. Es besteht die reale Gefahr, dass der Bluff eher früher als später bloßgestellt wird, wodurch die westlichen Wirtschaften auf ein BIP-Niveau fallen gelassen werden müssten, das sie ohne die Hebelwirkung der Verschuldung tragen könnten. Aber in dieser Situation würden sie die angesammelte Verschuldung nicht bedienen können, was zu Katastrophenszenarien führen würde.

Aufgrund von Schwierigkeiten konstante Daten für alle Eingansgrößen zu finden, haben wir Japan und China bei der Analyse nicht mit inbegriffen. Für diese Länder trafen wir auf Probleme durch unvollständiges Zahlenmaterial, welches nicht alle relevanten Jahre erfasst; wir fanden inkonsistente Daten in den Proben die wir ansahen und Unsicherheiten bei der Umwandlung der Eingangsdaten in Euro. (Wir sind uns sicher, dass die großen Forschungshäuser mit ihren größeren und anspruchsvolleren Ressourcen als die unseren diese Probleme überwinden könnten). Dieser Ausschluss von Japan und China ist bedauerlich, da Japan am stärksten von den Problemen des Schulden-angeheizten-BIP-Wachstums betroffen ist, da es eine öffentliche Schuldenquote von deutlich über 200% hat und daher sehr lehrreich für unsere Zwecke gewesen wäre.

Im Wesentlichen lebt Japan seit den frühen 1990er Jahren von Schulden. Doch einige der irrationalen westlichen Analysten wollen Japan als Paradebeispiel folgen und argumentieren, da Japan in der Lage sei, seit etwa 25 Jahren Schulden anzuhäufen, könnten alle westlichen Länder es für die absehbare Zukunft genau so machen. Sie begreifen nicht, dass Japan früher den Luxus hatte das einzige Land zu sein, welches von solch exorbitanter Verschuldung lebte. Japan war nur durch die große Unterstützung der westlichen Länder, die es nicht zuletzt für politische Gründe genossen hat, in der Lage diese Praxis fortzusetzen. Ein weiterer wichtiger Aspekt gegen die Idee, dass die westlichen Länder weiterhin Schulden anhäufen könnten ist, dass sie seit den frühen 1990er Jahren schnell ihre wirtschaftliche Hegemonie in Bezug auf den Anteil am Welthandel und dem globalen BIP verloren haben. Ich habe kürzlich einen Artikel mit dem Titel Why the West is Destined to Decline über dieses Thema geschrieben.

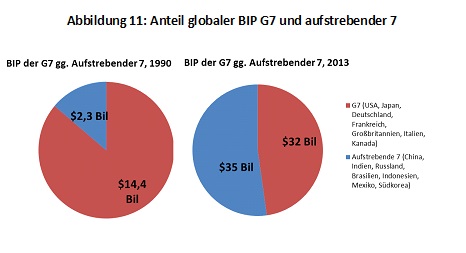

Der Westen schrumpft schnell in der wirtschaftlichen Bedeutung in Bezug auf den Rest der Welt. Dies wird durch einen Vergleich des BIP der Westmächte, vertreten durch die G7-Staaten (USA, Japan, Deutschland, Frankreich, Großbritannien, Italien und Kanada), mit dem BIP der aufstrebenden Mächte deutlich. Erst 1990 war das kombinierte BIP der G7 überwältigend in Bezug auf das der heutigen 7 aufstrebenden Mächte: China, Indien, Russland, Brasilien, Indonesien, Mexiko und Südkorea (welche nicht unbedingt einen politischen Block bilden). Im Jahr 1990 hatten die G7-Länder einen kombinierten BIP von USD 14,5 Billionen und die aufstrebenden 7 einen BIP von USD 2,3 , doch bis 2013 hatte sich das Bild gewendet, da die G7 USD 32 Billionen und die aufstrebenden 7 USD 35 Billionen hatten (Abbildung 11).

Durch die Herausforderung, dass ein ständig zunehmender Anteile der Weltwirtschaft den Schwellenländer gehört wird deutlich, dass die westlichen Länder nicht in der Lage sein werden ausreichend vom Welthandel zu profitieren um ihre Schuldenlast bedienen zu können.

Vorerst profitieren die westlichen Länder noch von dem Vorteil Währungen zu haben, die der Rest der Welt noch weitgehend als Reservewährung vertraut. Im Wesentlichen genießen der USD und der Euro noch eine Art Monopolstellung. Das erlaubt den westlichen Ländern Zugang zu billigen Schulden und tanken ihre Wirtschaft mit Zentralbankfinanzierung (quantitative Abschwächung oder „Gelddruckerei“). Aber durch die Verschlechterung der Schuldensituation und einem abnehmende Anteil an der Weltwirtschaft steigt das Risiko dieses Privileg, vielleicht sogar in naher Zukunft, zu verlieren. Daraus würden deutlich teurere Finanzierungen und Inflation, mit Hyperinflation, als mögliche Endergebnisse folgen. In diesem Szenario – welches ich in den nächsten 5 bis 10 Jahren für unvermeidlich halte – würde die Wirtschaft der westlichen Länder im Wesentlichen zusammen brechen.

Das Problem ist, dass es keine Möglichkeit gibt dieses Szenario abzuwenden, weil die Westmächte ihre Wettbewerbsvorteile als Wirtschaftsmächte verloren haben. Schließlich müssten sie ihre Wirtschaft verkleinern um sie ihren Ressourcen und Bevölkerungsgrößen anzupassen. (Ich habe darüber in diesem oben genannten Artikel geschrieben). Aber anscheinend haben die herrschenden westlichen Eliten nicht die Absicht sich dieser Realität zu stellen. Sie werden weiterhin so lange wie sie können versuchen durch immer neue Schulden einen Anschein von Wohlstand aufrecht zu erhalten. Die politischen Parteien des Westens sind im Wesentlichen in eine Wählmaschine mit einem einzigen Anliegen – dem Gewinn der nächsten Wahlen – umgewandelt worden. Um dies zu erreichen werden sie weiterhin an etwas Teil nehmen was im Endeffekt auf Bestechung der Wähler hinaus läuft – der Schaffung neuer Schulden, welche die nationale Wirtschaft anfeuern.

Aber es gibt keinen Weg diese historische Flut abzuwenden. So wie der Aristokrat des alten Regimes schließlich sein Vermächtnis verschleudert, so werden es die Westmächte tun. Die Zwangsläufigkeit dieses Prozesses macht ihn so beängstigend, da ich Angst habe, dass die westliche Elite versuchen könnte sich selbst aus diesem Weltuntergangs-Szenario mit einem Krieg epischen Ausmaßes aus der Patsche zu helfen. Wir nähern uns jetzt wirklich an das Armageddon zwischen dem Westen, mit seiner verzweifelten wirtschaftlichen Lage, und den aufstrebenden Weltmächten.

Über Quellen und Methode

Die Eingangsdaten waren Daten vom „realen BIP-Wachstum“, Figuren von der Größe des BIP des jeweiligen Landes und der Entwicklung der öffentlichen Verschuldung über die Jahre hinweg.

Die benutzten Quellen sind:

– Eurostat – http://epp.eurostat.ec.europa.eu/portal/page/portal/eurostat/home/

– Finnlands statistische Zentrale – http://www.stat.fi/tup/suoluk/suoluk_kansantalous.html

– Weltbank – http://data.worldbank.org/indicator/FS.AST.PRVT.GD.ZS

– Webseite – http://www.economicshelp.org/blog/6775/debt/total-us-debt-public-private/

– Webseite – http://www.tradingeconomics.com/russia/domestic-credit-to-private-sector-percent-of-gdp-wb-data.html

Die Eingangsdaten wurden zu verschiedenen Quellen querverwiesen und bei Bedarf angepasst.

Die Eingangsdaten von Russland und den USA waren zunächst in USD und wurden daher nach dem Wechselkurs am letzten Tag eines jeden Jahres in Euro umgewandelt. Die Daten aus Großbritannien wurden ursprünglich in Euro (Eurostat) angegeben. Für diese Länder ergeben sich durch Fluktuationen der Wechselkurse über die Jahre erhebliche Veränderungen, die ausgeglichen wären, wenn die Berichtswährung die nationale Währung des Landes wäre.

Für Russland haben wir das BIP-Wachstum mit Hilfe des US-BIP-Deflator berechnet. Dies war nötig, da wir es für einen signifikanten Fehler in der konventionellen Methode hielten, das russische BIP mit einem russischen Rubel BIP-Deflator anzupassen, wenn der BIP in USD ausgewiesen ist. Im Falle Russlands wurde die reale Nettoverschuldungs-BIP Zahl angepasst um den Berechnungsfehler des fehlerhaften BIP-Deflators, welchen die russischen Agentur für Statistik (Rosstat) benutzte, auszugleichen. Wir haben das anhaltende Problem, dass Russlands BIP-Wachstum durch Verwendung eines falschen BIP-Deflator unterschätzt wurde, in der Studie Awara Group Research on the Effects of Putin’s Tax Reforms 2000-2012 on State Tax Revenue and GDP diskutiert.

Wir haben Japan und China nicht in der Analyse inbegriffen, da es Schwierigkeiten gab konsistente Daten für alle Eingangsvariablen zu finden. Für diese Länder sind wir auf Probleme, wie z.B. unvollständige Daten, die nicht alle relevante Jahre erfassen; inkonsistente Daten in den Proben die wir ansahen und Unsicherheiten über die Umwandlung der Eingangsdaten in Euro, gestoßen.

Über Awara:

Die Awara ist der führende Unternehmensverwaltungsdienstanbieter im ausländischen Besitz auf dem russischen Markt, das internationale und lokale Organisationen und Einzelunternehmer bedient. Unsere Dienstleistungen umfassen eine breite Palette an Beratungen für strategische Unternehmensentwicklung, Gründung und Investitionen sowie der Umsetzung und Ausführung unserer Beratung; mit Abdeckung der Bereiche:

• Bilanzierung

• Betriebsprüfung

• Steuereinhaltung

• Steuerberatung

• Gesetzgebung

Kontaktinformationen:

Awara

www.awaragroup.com

Globales Callcenter: + 7 (495) 225 30 38